Сравнение в цифрах. Если вы планируете сдавать квартиру физическому лицу за 20 000 рублей в месяц, ваш доход до налогообложения за год составит 240 000 рублей. Приведенная ниже таблица наглядно иллюстрирует разницу между указанными способами обоснования такого дохода.

Что говорит закон?

До относительно недавнего времени закон не предусматривал такой формы предпринимательской деятельности. Вернее, до 2017 года, когда понятие «самозанятость» впервые появилось в официальных нормах.

Под этим термином понимается форма работы, при которой работник получает зарплату непосредственно от заказчика, а не от работодателя.

Самозанятость, по сути, относится к людям, которые работают на себя. В отличие от наемных работников, они платят налог на свой доход от бизнеса. Это особая система, при которой размер налога составляет 4-6 %. Если вы работаете как физическое лицо, налоговая ставка составляет 4 %; еще 2 % необходимо заплатить, если вы являетесь индивидуальным предпринимателем или юридическим лицом.

Уже в июле 2017 года люди начали регистрироваться в качестве самозанятых водителей, сиделок, уборщиц и переводчиков. — Многие из них ранее работали без работодателя.

Новый статус позволил им продолжить профессиональную деятельность и выйти из теневой экономики. Таким образом, теперь они могли легально продавать свой труд и работать на себя.

Сегодня все самозанятые могут получить поддержку от Совкомбанка — кредит, выгодный для бизнеса.

Совкомбанк поддерживает инициативы и начинания и предлагает самозанятым кредиты на срок до пяти лет. При минимальном количестве документов вы можете подать заявку на получение кредита в размере до 5 млн рублей на любые цели. Удобный инструмент расчета рассчитает финансовую нагрузку и покажет сумму, которую вам придется выплачивать каждый месяц. Подайте заявку прямо сейчас, чтобы получить немедленное одобрение.

Какие правила применяются к вопросам аренды жилья индивидуальными предпринимателями?

Чтобы ответить на этот вопрос, обратимся к следующим положениям Гражданского кодекса РФ.

Но самое главное, на что стоит обратить внимание, — это то, что нет прямого запрета на аренду здания или помещения для самостоятельной работы. И все, что не запрещено законом, вы можете делать.

Какие существуют ограничения на самозанятость

Самозанятость — это не только более низкая оплата труда, но и множество ограничений Самозанятые лица не могут:

Кроме того, существуют ограничения по налоговым ставкам. Во-первых, специальный налоговый режим (СПР) применяется только в том случае, если выручка не превышает 2,4 млн рублей. Во-вторых, его нельзя совмещать с другими налоговыми режимами.

Других запретов в списке нет. Так, индивидуальные предприниматели могут сдавать в аренду площади под услуги, жилье или рабочие места. Но опять же — с оттенком.

Как самозанятые принимают наличные платежи

Что нужно учитывать при аренде помещения

Каждое коммерческое помещение должно соответствовать определенным критериям Применяются ко всем:

Хорошо, если вы уже занимаетесь бизнесом и можете арендовать здание или отдельное помещение, на которое есть чек от компетентной структуры. Например, пожарную безопасность проверили инспекторы пожарной охраны, Роспотребназл удовлетворен санитарно-эпидемиологической обстановкой и т. д.

Поэтому, прежде чем арендовать помещение, арендатору следует запросить у собственника документы, подтверждающие выполнение всех требований. Следует отметить, что по договорам аренды оплата выше.

Однако можно пойти и другим путем. Возьмите в аренду «пустое» здание, «модернизируйте» его самостоятельно, а затем передайте все чеки. Ежемесячные платежи будут ниже, но нет уверенности, что эта экономия покроет все расходы.

Кроме того, помните, что некоторые виды деятельности запрещены.

Чем может обернуться для вас самозанятость (+видео)

Игоря привлекли все преимущества налога на профессиональный доход, и он решил зарегистрироваться в качестве индивидуального предпринимателя. Он выбрал проверенную профессию — продажу хорошего алкоголя. Трудностей с работой на себя не возникло.

Когда Игорь искал подходящий бутик, он не уточнил, может ли индивидуальный предприниматель арендовать магазин для продажи алкоголя. Поэтому он снял подходящее помещение и начал закупать товар у поставщиков, которых тщательно проверял годами. К сожалению, на этом бизнес закончился.

Почему Игорь не добился успеха? Дело в том, что вы можете арендовать помещение для продажи алкоголя. Это определяется путем переговоров с владельцем, которому, как правило, все равно, что вы продаете, лишь бы все было легально.

Проблема кроется именно здесь. Индивидуальные предприниматели не могут получить лицензию на продажу алкогольных напитков. Во-первых, это промышленно произведенный продукт. Во-вторых, он облагается НДС.

Чтобы не терять деньги на аренде, Игорь взял кредит на самозанятость в «Софкомбанке» и открыл собственное производство мыла.

Софкомбанк доверяет людям строить свою жизнь самостоятельно. Оформите заявку на кредит для самозанятых, чтобы расширить и развить свой бизнес.

Также обратите внимание, что арендная плата не учитывается при уплате налогов. Например, корпорации и индивидуальные предприниматели имеют упрощенную систему налогообложения по системе «доходы минус расходы».

В этом случае при уплате налога учитываются расходы, в том числе и арендная плата. К сожалению, для самозанятых подобные вычеты не предусмотрены.

Преимущества и недостатки самозанятости

Рассмотрим преимущества и недостатки самозанятости по сравнению с индивидуальным предпринимательством.

Запрещено продавать определенные виды товаров

Отсутствие налоговых деклараций

Невозможно совмещать различные налоговые режимы

Нет налога на государственную регистрацию

Должны самостоятельно уплачивать взносы в ПФР

Нельзя работать по договору поставки, передачи или агентскому договору

Нет обязательных страховых взносов

Налог на профессиональный доход применяется только в том случае, если годовой доход не превышает 2,4 млн рублей

Фрилансер или индивидуальный предприниматель — что выбрать?

Регистрация в качестве индивидуального предпринимателя — отличный способ вести свой бизнес по более низкой ставке налога, без хлопот с регистрацией и покупкой кассового аппарата. Преимущества очевидны и в некоторых случаях могут быть очень выгодными.

Следует помнить, что самостоятельная работа подходит не всем. Если предприниматель занимается перепродажей товаров или продает алкоголь, табак или другие продукты, облагаемые специальным налогом на привилегии, предпочтительнее выбрать индивидуальное предпринимательство. Ведь самозанятые не могут получить разрешение на их продажу и, следовательно, могут потерять деньги на оплату аренды.

Покажем вам, как сделать карьеру

Лучшие советы по развитию навыков, документальной работе и общению с коллегами и руководителями — в еженедельных вариантах рассылки.

Могут ли самозанятые люди арендовать помещение?

Менеджеры по работе с клиентами. Специалисты отдела заработной платы и кадров. Количество сертификатов U2020018368. Бухгалтера и сотрудники Главбуха рекомендуют использовать внешнее назначение помощника.

Вопросы. Понимает, как составлять договоры аренды и прилагает актуальные образцы.

Да, индивидуальный предприниматель может арендовать помещение для своего бизнеса. Буржуазно-правовые основы договора аренды регулируются главой 34 «Аренда» Гражданского кодекса РФ. Самозанятый гражданин может заключить договор аренды на общих основаниях.

Внешнее поручение помощника бухгалтера Главбуха может помочь развитию бизнеса. Специалисты подскажут, как сократить расходы и избежать рисков. Услуги бухгалтеров, юристов и кадровиков включены во все счета.

Индивидуальные предприниматели могут арендовать помещение у организаций или частных лиц. Если самозанятый арендует помещение у организации, организация должна выдать кассовый чек на полученную арендную плату. Независимо от того, была ли арендная плата внесена наличными или на банковский счет организации. Однако, в отличие от индивидуальных предпринимателей, индивидуальные предприниматели не могут уменьшить налог на профессиональный доход на расходы по аренде нежилого помещения.

Если договор аренды заключается на срок более 12 месяцев, он должен быть заключен в письменной форме (статья 609 Гражданского кодекса РФ). В договоре должны быть указаны все объекты, подлежащие сдаче в аренду, срок действия и размер арендной платы. Договор должен быть подписан обеими сторонами с указанием всех деталей.

Каким бы ни был ваш бизнес, без бухгалтера вам не обойтись. Внешние поручения Главбуха Используйте помощника. Бухгалтеры, юристы и специалисты по кадрам включены во все счета-фактуры.

Рассчитайте бухгалтерские расходы на внешние поручения в Помощнике Главбуха. Экономьте на бухгалтерах и налогах.

Актуальная стоимость бухгалтерского аутсорсинга «Главбух Ассистент» начинается от 18 720 рублей в месяц. За эти деньги вместо бухгалтера вы получаете группу аккредитованных специалистов. Это бухгалтеры, кадровики, юристы, ответственные за и — доверенные бухгалтеры с ключами в руках:

Профессиональный учет бизнеса при переходе на внешнее задание и расчет стоимости экономии самостоятельно

Различия между договорами самозанятости и аренды

Если индивидуальный предприниматель арендует помещение под конкретный вид деятельности, арендодатель может потребовать документы о регистрации при налоговой проверке. Напомним, что самозанятые лица могут быть зарегистрированы как простые граждане, а могут быть индивидуальными предпринимателями. Это необходимо учитывать при аренде помещения.

Для некоторых видов деятельности достаточно статуса индивидуального предпринимателя. Для других необходим статус индивидуального предпринимателя. Например, если самозанятый занимается рассылкой СМС и арендует «угол» в кооперативном помещении как простое физическое лицо, то пока он является налогоплательщиком.

Однако если самозанятый мужчина-маг является мужчиной-магом и хочет арендовать помещение для своей профессиональной деятельности, одного этого недостаточно, чтобы стать плательщиком. Для того чтобы заключить договор с прачечной и издавать медицинские книги, необходимо получить разрешение санитарно-эпидемиологической экспертизы и государственной губернской проверки. В этом случае индивидуальный предприниматель должен зарегистрироваться как ii. Кроме того, инспекционные органы не имеют права контролировать самозанятость. Они могут взаимодействовать только с отдельными предприятиями.

Эксперты собрали советы, которые помогут вам понять, что ошибки в работе с самозанятыми могут привести к штрафам и как их избежать.

Более строгие требования действуют, когда индивидуальный предприниматель работает с детьми. Например, он арендует помещение и хочет организовать мини-детский сад. Помимо требований СЭС и пожарной безопасности, необходимо заключить договор на вывоз мусора и направить уведомление в «Лос Потребназол». Осуществлять подобные действия в соответствии с законом имеют право только индивидуальные предприниматели. Однако если подобные услуги оказываются на территории заказчика, то они не требуются, так как ответственность за безопасность помещения перекладывается на самого заказчика.

Решение этой задачи возлагается на специалистов по аутсорсингу компании «Главбух Ассистент». Они поддерживают связь с ключевыми специалистами ФНС, ФСС, ПФР и других контролирующих органов по всей России, поэтому могут квалифицированно решать бухгалтерские вопросы.

Государственное имущество для самозанятых без торгов.

В середине июня 2022 года вступил в силу закон, позволяющий, в частности, самозанятым арендовать имущество у государства без проведения торгов. Федеральный закон предусматривает преференции для органов государственной власти и местного самоуправления в части поддержки физических лиц, не являющихся индивидуальными предпринимателями, в отношении которых применяется специальный налоговый режим «Налог на профессиональный доход».

Федеральный закон от 24 июля 2007 года № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» (далее — Федеральный закон № 209-ФЗ) предусматривает поддержку физических лиц, не являющихся индивидуальными предпринимателями, и применение специальных мер. налоговый режим «Налог на профессиональный доход».

Согласно пункту 1 статьи 14.1 Федерального закона № 209-ФЗ физические лица, применяющие специальный налоговый режим, вправе претендовать на следующие виды поддержки, оказываемой субъектам малого и среднего предпринимательства: финансовую, гарантийную, имущественную, информационно-консультационную, поддержку в области образования и народных художественных промыслов, поддержку Федеральный закон № 14, пункты 2 — 6 участие в сельскохозяйственной деятельности в порядке и на условиях, установленных ст. 209-ФЗ: Глава 5 Федерального закона от 26 июля 2006 г. № 135-ФЗ «О защите конкуренции» (далее — Федеральный закон № 135-ФЗ) регулирует порядок предоставления приоритетных прав государственным органам и органам местного самоуправления.

135-ФЗ в соответствии с частью 1 статьи 17.1 Федерального кодекса, расторжение договоров аренды, договоров безвозмездного пользования, договоров доверительного управления имуществом, договоров о передаче права собственности и (или) иных договоров, предусматривающих использование государственного или муниципального имущества, не закрепленного на праве финансового управления или финансового менеджмента. Оперативное управление может осуществляться только по результатам конкурса или аукциона на право заключения таких договоров, за некоторыми исключениями, в том числе

Принятие поправок к Закону о защите, которые делают эти меры поддержки доступными для самозанятых.

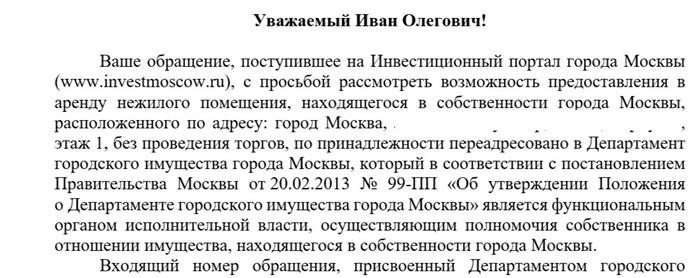

Мы обратились в Правительство города Москвы с просьбой рассмотреть возможность освобождения площадей для наших нужд в контексте данных поправок в закон. О результатах обращения мы сообщаем дополнительно.

В ответ мы получили, что индивидуальные предприниматели не имеют права требовать, а государство не обязано предоставлять помещение. Поэтому если государство и не предоставляет помещения специально для этих целей, то только на аукционах, что и происходило до введения этого закона. Мы выявили эту особенность в Москве. Предположительно, в других регионах есть неактивные места, которые могли бы выиграть от самозанятости.

Подробнее о результатах — в нашем видео:

Сбор инициативных групп в паблике VK.

Одновременно с наймом инициативной команды из США, MBM Gate-Москва начала исследовать малый и средний бизнес, и город постоянно разрабатывает новые меры поддержки, в том числе и собственников. Мы просим вас рассказать, для каких целей вы хотите арендовать специализированное помещение, чтобы точно и четко сформулировать нужный вид помощи для максимальной эффективности. Это уже хорошо. Вы можете предположить, что город создаст программу. Анкета заполнена, вы указали полное имя и адрес для связи. Дополнительная информация.

В октябре 2022 года будет проведено повторное видеотестирование.

На основании изучения обращения можно признать, что все объекты недвижимости в Москве проходят через конкурс. В настоящее время продажа указанных объектов осуществляется на конкурсной основе в соответствии с Федеральным законом от 26 июля 2006г. 135-ФЗ «О защите конкуренции», от 24. 07. 2007 № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации», Приказом Федеральной антипропольной службы от 10. 02. 2010 № 67 «Договоры аренды, договоры безвозмездного пользования, договоры доверительного управления имуществом, иные предусматривающие передачу государственного или общественного имущества о порядке проведения конкурса или аукциона на право заключения договоров» Решение об участии в аукционе в случае признания аукциона несостоявшимся